ビジネスローン(事業資金)が利用できるネットバンキング一覧【2024年更新】

ネットバンクで、事業資金(ビジネスローン)を調達しましょう! ネットバンクの取引は、預金・貯金業務だけに留まりません。カードローンキャッシングのほか、住宅ローンや教育ローン、ビジネスローンなど、さまざまな融資商品を扱っています。またネット銀行の良さは「融資までのスピード」にあります。資金繰りの改善に素早く対処できるほか、一般的な銀行よりも借入の利息が少なく、返済負担も少なく抑えられているのでオススメです!

本記事では都市銀行やゆうちょ銀行、地方銀行のインターネットバンキングを取り上げます。また、注目のネット専業銀行、信託銀行のインターネットバンキングも一挙にご紹介しましょう。事業資金(ビジネスローン)の利用や、運転資金の調達をお考えの方は、ぜひ参考にしてみてください。

【事業融資・ビジネスローンの関連記事】

関連記事①:事業資金の借入におすすめ!資金繰り改善に役立つ信販会社ビジネスローンを徹底比較(2018年最新版)

関連記事②:ビジネスローン35選!法人&個人事業主にオススメの事業融資を徹底比較!

関連記事③:【最新版】ネット銀行で事業資金を調達!ビジネスローンが利用できるネットバンキング一覧(2018年更新)

関連記事④:【2018年最新】ビジネスローン人気ランキング!事業資金調達に役立つローンを徹底比較

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

目次

- ネットバンク(ネット銀行)とは?

- 国内の代表的なネット銀行① イオン銀行

- 国内の代表的なネット銀行② ソニー銀行

- 国内の代表的なネット銀行③ 住信SBIネット銀行

- 国内の代表的なネット銀行④ auじぶん銀行

- 国内の代表的なネット銀行⑤ 楽天銀行

- 国内の代表的なネット銀行⑥ オリックス銀行

- 国内の代表的なネット銀行⑦ PayPay銀行

- 国内の代表的なネット銀行⑧ 東京スター銀行

- 国内の代表的なネット銀行⑨ SBJ銀行

- ネットバンクで、事業融資(ビジネスローン)を利用するメリット

- ビジネスローン(事業融資)が使える国内ネットバンク一覧

- ネットバンクで扱う融資の種類

- ネットバンクで事業融資(ビジネスローン)を利用する方法

- ネットバンクの事業融資は5つのステップで申し込める

- ネットバンクからの融資「注意したいポイント」は3つ

- ビジネスローン|ネット銀行と通常の銀行融資では、どちらが便利?

- 番外編:事業融資(ビジネスローン)審査が通らなかった場合のトラブル解決法

- ビジネスローンのメリット・デメリット

- まとめ|ネット銀行での融資は、メリットがたくさん!

ネットバンク(ネット銀行)とは?

ネットバンク(=ネット銀行)とは、インターネット型の「銀行取引」です。良く知られているネット専業銀行(※ ネット取引をメインにしている銀行を指す)には、楽天銀行やイオン銀行、PayPay銀行、ソニー銀行、auじぶん銀行、住信SBIネット銀行等があります。

| 国内の代表的なネット銀行一覧 |

|---|

| イオン銀行 |

| ソニー銀行 |

| 住信SBIネット銀行 |

| auじぶん銀行 |

| 楽天銀行 |

| オリックス銀行 |

| PayPay銀行 |

| 東京スター銀行 |

| SBJ銀行 |

本記事の後半でも『ネット銀行』について解説しますが、まずは①〜⑩の代表的なネット銀行の特徴やメリットについて解説します。

国内の代表的なネット銀行① イオン銀行

イオン銀行は、全国に5800台以上の自社ATMを設置し、AEONモール、ミニストップ、などイオン系列の店舗でも、気軽に利用できる。

『イオン銀行』の特徴

| 普通預金の金利 | 0.12% |

| 定期預金の金利 | 1年定期:0.05%

3年定期:0.10% 5年定期:0.10% |

| コンビニATM出金手数料 | 365日24時間何度でも手数料無料(ミニストップ) |

| 振込手数料 | 1カ月あたり4回まで無料、5回目以降は1回につき100円 |

| 対応するコンビニ | ローソン/ファミリーマート/ミニストップ

※ このうちミニストップは、365日24時間何度でも手数料無料で利用できる。それ以外は平日8:45~18:00は100円の手数料、以降200円のATM手数料が必要。 |

| メリット | イオンカードセレクトがあれば、0.12%の高い金利が適用される。 |

| デメリット | イオンカードセレクトが無ければ、メリットは少ない。 |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | イオンでのお買い物、イオン銀行の利用が多い方。 |

| オススメ度 |

★★★★★★★★☆☆ (初めての方にもオススメ!) |

| セキュリティ対策度 |

★★★★★★★★☆☆ (セキュリティに強い) |

このほか『イオン銀行』の詳細は以下のサイトを参照してください。

参考サイト:イオン銀行(公式サイト)

国内の代表的なネット銀行② ソニー銀行

ソニー銀行は全国に約9万台のATMを設置し、ネット以外の場所でも使い勝手が良い金融機関です。また、セブンイレブンとミニストップでは365日24時間、ATM手数料が(何回でも)無料なので「手数料を安くしたい」という方にもおすすめのネット銀行です。

『ソニー銀行』の特徴

| 普通預金の金利 | 0.001% |

| 定期預金の金利 | 1年定期:0.15%

3年定期:0.02% 5年定期:0.02% |

| コンビニATM出金手数料 | 365日24時間何度でも手数料無料(セブンイレブン・ミニストップ以外の場所では、月4回まで無料、それ以降は一回につき100円の手数料が掛かる。 |

| 振込手数料 | 同行あては無料、他行あては月1回まで無料だが、それ以降は一回につき200円の手数料が掛かる。 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート/ミニストップ

※ このうち、セブンイレブンとミニストップは、365日24時間何度でも手数料無料で利用できる。 |

| メリット | 積立預金が利用できる。ATMの全国設置台数が多く、ネットと実店舗(コンビニ)での使い勝手に優れている。 |

| デメリット | 普通預金の金利は低い。 |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | ソニー銀行の外貨預金や投資信託、住宅ローンを利用中の方にもおすすめ。 |

| オススメ度 |

★★★★★★★☆☆☆ (コンビニで使いやすい) |

| セキュリティ対策度 |

★★★★★★☆☆☆☆ (セキュリティ面は安心できるレベル) |

このほか『ソニー銀行』の詳細は、以下のサイトを参照してください。

参考サイト:ソニー銀行(公式サイト)

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

国内の代表的なネット銀行③ 住信SBIネット銀行

住信SBIネット銀行は、振込手数料が安いため創業期の法人の方に特にお勧めのネット銀行です。決算書を提出すれば

『住信SBIネット銀行』の特徴

| 普通預金の金利 | 0.001% |

| 定期預金の金利 | 1年定期:0.20%

3年定期:0.02% 5年定期:0.02% |

| コンビニATM出金手数料 | 月2回〜最大15回まで手数料無料(それ以降は1回につき100円) |

| 振込手数料 | 月1回〜最大20回まで無料だが、それ以降は一回につき51~258円の手数料が掛かる。 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート/ミニストップ

※ このうち、セブンイレブンとミニストップは、365日24時間何度でも手数料無料で利用できる。 |

| メリット | ・決算書を提出すれば、 ・口座維持費がかからず、振込手数料が安いため、 |

| デメリット | 証券口座がいらない人には魅力は少ない。 |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 振込手数料にメリットが大きいため創業期の方に特におすすめ |

| オススメ度 |

★★★★★★★★★☆ (取引先が多く振込回数が多い方におすすめ) |

| セキュリティ対策度 |

★★★★★★★★☆☆ (セキュリティに強い) |

このほか『住信SBIネット銀行』の詳細は、以下のサイトを参照してください。

参考サイト:住信SBIネット銀行(公式サイト)

国内の代表的なネット銀行④ auじぶん銀行

「auじぶん銀行」は、auとKDDI、三菱UFJ銀行によって出来たネット銀行です。スマートフォンアプリの操作性にすぐれ、モバイルバンキングの使いやすさはピカイチです。

『auじぶん銀行』の特徴

| 普通預金の金利 | 0.001% |

| 定期預金の金利 | 1年定期:0.05%

3年定期:0.03% 5年定期:0.03% |

| コンビニATM出金手数料 | 月2回〜最大11回まで無料、それ以降は一回につき100円の手数料が掛かる。 |

| 振込手数料 | 同行あては無料、他行あては月5回まで無料だが、それ以降は一回につき161円〜257円の手数料が掛かる。 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート |

| メリット | スマホアプリのサービスが充実している、円定期セット預金を利用すれば、定期預金3カ月の利息が年2.46%にアップ! |

| デメリット | 普通預金の金利が低い |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 定期預金を利用される方、auユーザーの方(利用者優遇ローンもあり) |

| オススメ度 |

★★★★★★☆☆☆☆ (スマホアプリが使いやすい) |

| セキュリティ対策度 |

★★★★★★★☆☆☆ (セキュリティは◎) |

このほか『auじぶん銀行』の詳細は、以下のサイトを参照してください。

参考サイト:auじぶん銀行(公式サイト)

国内の代表的なネット銀行⑤ 楽天銀行

楽天銀行は、楽天グループの利用が多く、楽天ポイントを貯めている方、楽天カードや楽天スーパーローンの利用者にもおすすめのインターネット銀行です。

『楽天銀行』の特徴

| 普通預金の金利 | 0.10%(マネーブリッジ利用時) |

| 定期預金の金利 | 1年定期:0.03%

3年定期:0.03% 5年定期:0.04% |

| コンビニATM出金手数料 | 月5回まで無料 |

| 振込手数料 | 1カ月あたり3回まで無料、5回目以降は1回につき165円〜258円 |

| 対応するコンビニ | セブンイレブン/ローソン

※ このうち、セブンイレブンとミニストップは、365日24時間何度でも手数料無料で利用できる。 |

| メリット | 株式の配当受け取り1件につき10円がもらえる、取引ごとにステージがある(達成ごとに特典やポイントがもらえる) |

| デメリット | 手数料無料の条件が低い、預金が多く無ければ手数料が掛かる |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 楽天市場、楽天グループの利用が多い方に(楽天ポイントを貯めている方) |

| オススメ度 |

★★★★★★★☆☆☆ (楽天ポイントを貯めている方に) |

| セキュリティ対策度 |

★★★★★★★★☆☆ (セキュリティに強い) |

このほか『楽天銀行』の詳細は、以下のサイトを参照してください。

参考サイト:楽天銀行(公式サイト)

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

国内の代表的なネット銀行⑥ オリックス銀行

オリックス銀行は、普通預金・定期預金ともに『利息の高い』銀行として人気があります。ここまで利息が高い銀行は「貴重な存在」と言えます。

『オリックス銀行』の特徴

| 普通預金の金利 | 0.02% |

| 定期預金の金利 | 1年定期:0.12%

3年定期:0.15% 5年定期:0.25% |

| コンビニATM出金手数料 | 365日24時間何度でも手数料無料 |

| 振込手数料 | 同行あては無料、他行あては月2回まで無料だが、それ以降は一回につき432円の手数料が掛かる。 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート/ミニストップ |

| メリット | 普通・定期預金ともに「利息が高い」く預金がしやすい。 |

| デメリット | 他行当ての振込手数料が高い。 |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 預金を手堅く増やしたい方に(長期的資産運用や資金運用におすすめ) |

| オススメ度 |

★★★★★★★☆☆☆ (コツコツ貯めて増やしたい方に!) |

| セキュリティ対策度 |

★★★★★★★★☆☆ (セキュリティに強い) |

このほか『オリックス銀行』の詳細は、以下のサイトを参照してください。

参考サイト:オリックス銀行(公式サイト)

国内の代表的なネット銀行⑦ PayPay銀行

PayPay銀行は、普通預金の金利が高いネット銀行として人気です。またセキュリティ対策に強く、ネット取引が多い方におすすめの金融機関です。

『PayPay銀行』の特徴

| 普通預金の金利 | 0.01% |

| 定期預金の金利 | 1年定期:0.02%

3年定期:0.02% 5年定期:0.02% |

| コンビニATM出金手数料 | 毎月最初の1回は無料、2回目以降は1回の入出金金額が3万円以上なら何度でも無料 |

| 振込手数料 | 三井住友銀行は無料、同行あて1回あたり54円、その他172円〜270円 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート |

| メリット | セキュリティ対策に強く、安全な取引が行える、普通預金の金利が高い |

| デメリット | 振込手数料が高い |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 普通預金でコツコツ資産を増やしたい方に |

| オススメ度 |

★★★★★★☆☆☆☆ (ネット取引が多い方にオススメ) |

| セキュリティ対策度 |

★★★★★★★★★☆ (セキュリティに大変強い) |

このほか『PayPay銀行』の詳細は、以下のサイトを参照してください。

参考サイト:PayPay銀行(公式サイト)

国内の代表的なネット銀行⑧ 東京スター銀行

東京スター銀行は、おまとめローンで一躍有名になったインターネット銀行です。普通預金の金利が高いほか、預け入れ資産が多い方には、定期預金の利用もおすすめです。

『東京スター銀行』の特徴

| 普通預金の金利 | 0.05% |

| 定期預金の金利 | 1年定期:0.25%

3年定期:0.03% |

| コンビニATM出金手数料 | 平日の朝8時45分〜夕方18時まで、土曜日の9時から14時までは無料、その他の時間は一回につき108円の手数料が掛かる。 |

| 振込手数料 | 同行同一支店は無料、同行他支店は1回108円〜324円、他行あては一回につき216円〜432円の手数料が掛かる。 |

| 対応するコンビニ | セブンイレブン/その他

※ 端末にMICS表示のある全国の銀行、コンビニエンスストアATMが利用可 |

| メリット | 普通預金の金利が高い。融資商品が充実している。低金利で使いやすいローンが多い。 |

| デメリット | 振込手数料が高い、同行他支店の振込にもお金が掛かる。 |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 預け入れ資産が多い方に、東京スター銀行のローンを利用中の方にも |

| オススメ度 |

★★★★★★★☆☆☆ (サービスの充実度はNo.1) |

| セキュリティ対策度 |

★★★★★★★☆☆☆ (セキュリティ対策は◎) |

このほか『東京スター銀行』の詳細は、以下のサイトを参照してください。

参考サイト:東京スター銀行(公式サイト)

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

国内の代表的なネット銀行⑨ SBJ銀行

SBJ銀行は、普通預金、定期預金ともに利息が高いのが特徴です。また、ATM手数料や他行当て振込手数料も安いなど『使い勝手の良さ』で人気のあるインターネット銀行です。

『SBJ銀行』の特徴

| 普通預金の金利 | 0.02% |

| 定期預金の金利 | 1年定期:0.20%

3年定期:0.25% 5年定期:0.30% |

| コンビニATM出金手数料 | セブンイレブンとミニストップのみ、365日24時間何度でも手数料無料。それ以外は、月10回まで無料(ステイタスによっては無制限で無料) |

| 振込手数料 | 1カ月あたり4回まで無料、5回目以降は1回につき100円 |

| 対応するコンビニ | セブンイレブン/ローソン/ファミリーマート/ミニストップ

※ このうち、セブンイレブンとミニストップは、365日24時間何度でも手数料無料で利用できる。 |

| メリット | 定期預金の金利が業界トップレベルに高い、各種手数料が安い。 |

| デメリット | 外国の金融機関なので、まだ馴染みがない(※ ただし、預金保険制度の対象となっているので1,000万円まで元本は保証される) |

| 投資商品の有無 | ◎ |

| おすすめできる方の特徴 | 預金で資産を増やしたい方に。取引手数料を安く抑えたい方に。 |

| オススメ度 |

★★★★★★☆☆☆☆ (総合的に使いやすいネット銀行) |

| セキュリティ対策度 |

★★★★★☆☆☆☆☆ (セキュリティは問題なし) |

このほか『SBJ銀行』の詳細は、以下のサイトを参照してください。

参考サイト:SBJ銀行(公式サイト)

ネット銀行以外のメガバンクや地方銀行でも『ネット取引』サービスが拡大中!

ネット専業銀行以外に都市銀行や地方銀行、信託銀行でも「インターネット専用口座」を設け、各行同士がお互いの連携を高めるため「ネットコンテンツやスマホコンテンツ」の充実を図っています。また近年では、ゆうちょ銀行でも『ネット取引専用サービス』が利用できりようになり、全国に広がる「ゆうちょATM」との連携もあり、より利便性の高い金融機関へと進化しています。

ネット銀行でできること=通常の銀行業務と同じ

現金による口座の出し入れ以外は、すべての銀行業務に対応しており『24時間利用できる』など利便性の高さもあり(インターネット銀行の)利用者が急増しています。

ネット銀行(ネットぎんこう)とは、営業上最小限必要な店舗のみを有し、インターネットや電話などの通信端末を介した取り引きを中心とする銀行である。

出典:Wikipedia「ネット銀行」より

ネット銀行はパソコンだけでなく、スマートフォンからも利用できます。国民のほぼ半数以上がスマホを持つようになった今、銀行を利用する形も、窓口から「ネット上」へと場を移すようになりました。

インターネットで利用できる主な取引には次のものがあります。

- 残高照会

- 入出金明細の照会

- 振り込み

- 振り替え

- 定期預金の預入や解約

- 外貨預金の預入や解約

- 投資信託の購入や解約

口座にお金があれば、インターネット取引専用のサイトから入力することで様々な取引ができて便利です。ただし、インターネットではできないことがひとつ。現金での口座への入金と出金です。これはATMを使って行います。

また、ネット銀行で利用できるサービスは通常の預金業務に加え、カードローン、住宅ローン、外貨預金、投資信託、証券、海外送金、FXのほか、一部銀行では宝くじ、BIG・TOTOや公営競技の投票(※ 馬券などの購入など)まで出来るようになりました。

これまでは、わざわざ窓口に出向いて手続きをする必要がありましたが、ネット環境さえあれば、深夜や朝早い時間でも自由に(上記の)手続きが済ませられるのです。

ビジネスローンもネット経由で利用できる時代に…!

一部のネット銀行では、事業資金の調達に役立つ「ビジネスローン」を取り扱っています。ただし、全ての銀行・ネット専業銀行がビジネスを扱っている訳では無いので「どの銀行で利用できるのか」本記事後半の一覧表で確認しておいてください。

ネットバンクで、事業融資(ビジネスローン)を利用するメリット

ネットバンクで、事業融資(ビジネスローン)を利用するメリットは、大きく分けて4つあります。

| ネットバンクで融資を受けるメリット |

|---|

| ① 申し込みから、融資までのスピードが速い |

| ② 利息が低い、返済負担が少ない |

| ③ 年中無休、24時間ネットで取引できる! |

| ④ 他サービスとの提携で、キャッシュバックも大きい |

①〜④について、以下で詳しく説明しましょう。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

① 申し込みから、融資までのスピードが速い

ネットバンク(ネット銀行)の良さは、申込から融資までのスピードが速いという点です。店舗のように時間が限定される訳では無いので、24時間好きなタイミングで融資が申し込めます。

② 利息が低い、返済負担が少ない

ネットバンクは「店舗を持たない」分、無駄な維持費や人件費をカットできるという利点があります。このため削減できたコスト分を『顧客の利益』として還元し、融資の利息を低くするなど(利用者を増やす目的で)低金利融資を実施しているのです。利息が低ければ、返済の負担が少なくなるため、経営者にとっては嬉しい限りです。

③ 年中無休、24時間ネットで取引できる!

①と共通しますが、ネット銀行は年中無休・24時間自由に取引できます。もちろん、メンテナンスの際にはサービスが使えない(最大4〜6時間程度)時間帯もありますが、一部の例外を除いては、いつでも好きな時間に入出金や返済・借り入れ手続きが可能です。

画像:楽天銀行(公式サイト)より

④ 他サービスとの提携で、キャッシュバックも大きい

ネットバンクは、他の金融機関と広く提携し「ATM手数料を安くする」など、ネット+現金取引の利便性を高めています。また、他のネット決済サービスとも広く連携しており、一部ネットバンクは共通ポイントが貯まるなど、よりお得で「還元率の高い」サービスを実施しています。

また、提携するクレジットカードとの併用で、還元率が(通常の)10倍〜20倍アップするネット銀行(例:楽天銀行・楽天市場・悪天カード等)も存在します。

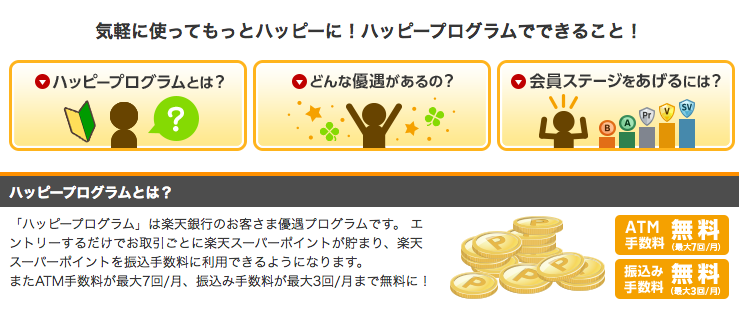

ハッピープログラムとは?

ATM手数料無料(最大7回/月)、振込み手数料無料(最大3回/月)「ハッピープログラム」は楽天銀行のお客さま優遇プログラムです。 エントリーするだけでお取引ごとに楽天ポイントが貯まり、楽天ポイントを振込手数料に利用できるようになります。またATM手数料が最大7回/月、振込み手数料が最大3回/月まで無料に!

参考:楽天銀行公式サイト「ハッピープログラム」より

こうしたサービスやキャッシュバックを利用すれば、銀行だけで無く普段の買い物や各種支払いにも「ポイント精算」ができるので大変お得です。また預金残高や取引回数に応じて、他行への振込手数料や出金手続きが「無料」になるサービスもあるなど、ネットバンキングを取り巻く環境は日々進化し続けています。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

ビジネスローン(事業融資)が使える国内ネットバンク一覧

ここからは、国内の代表的なネットバンクを総まとめで紹介しましょう。また、それぞれのネット銀行が持つ特色やメリット、デメリットについても詳しく解説したいと思います。

都市銀行・ゆうちょ銀行|インターネットバンキング一覧

私たちが良く知る銀行には、それぞれ「ネット支店」があり、便利な「インターネット取引」が利用できます。

銀行のネット支店

銀行の中にはインターネット取引専用の支店を、インターネット上に開設しているところがあります。地方銀行に多く、例えばスルガ銀行の「ダイレクトバンク支店」、愛媛銀行の「四国八十八ヵ所支店」など。これらの支店に口座を開いて利用します。現金の入出金にはATMを使い、取引はネットで行います。

まずは、国内のメガバンク、都市銀行のほか、ゆうちょ銀行のネットバンキングサービスを見てみたいと思います。

都市銀行・ゆうちょ銀行|インターネットバンキング一覧

| 銀行名 | 名称 | ビジネスローンの有無 | サービスの特徴 |

|---|---|---|---|

| ① みずほ銀行 | みずほダイレクト | 〇

事業ローン |

メガバンクながら、手数料の安さやネットバンクの使いやすさで人気。なお、住宅ローンの利用でカードローンの金利を年0.5%引き下げられます。引き下げ適用後の金利は年1.5%~13.5%です。 |

| ② みずほ銀行インターネット支店 | みずほダイレクト |

〇 事業ローン |

みずほ銀行のネットバンク支店で、通常の口座同様ネット取引「みずほダイレクト」を使用する。 |

| ③ 三井住友銀行 | SMBCダイレクト |

〇 ビジネスセレクトローン |

国内を代表するメガバンクで、支店の多さで利便性が高い。ただし、ATM取引手数料は100円〜200円とやや高め。 |

| ④ 三菱UFJ銀行 | 三菱UFJダイレクト |

〇 ビジネスローン「融活力」 |

支店数も多く、ネットバンクの使いやすさで人気。同行のカードローン「バンクイック」がきっかけで口座開設する人も多い。 |

| ⑤ 三菱UFJ銀行インターネット支店 | 三菱UFJダイレクト |

〇 ビジネスローン「融活力」 |

上記④のインターネット取引専門の支店。 |

| ⑥ 埼玉りそな銀行 | りそなダイレクト |

〇 ビジネスローン「埼玉倶楽部」 |

旧協和銀行と埼玉銀行によって出来た「協和埼玉銀行」が、りそな銀行の傘下に入り『埼玉りそな銀行』となった。ネットバンクの使い方は、親会社「りそな銀行」のものと同じ。 |

| ⑦ りそな銀行 | りそなダイレクト |

〇 制度融資/信用保証貸付他 |

他の都市銀行に比べて店舗数は少ないが、利用者の満足度は高く、ネットバンクの使いやすさでも人気が高い。 |

| ⑧ あおぞら銀行 | あおぞら銀行インターネットバンキング |

〇 コーポレートファイナンス |

全国に19カ所の店舗があり、ネット取引の利便性で人気が高い。法人向けにも融資を行うほか、資産運用や保険商品にも力を入れている。 |

| ⑨ あおぞら銀行インターネット支店 | あおぞら銀行インターネットバンキング |

〇 コーポレートファイナンス |

上記⑧あおぞら銀行のインターネット取引専門の支店。 |

| ⑩ 準備中 | 準備中 |

準備中 |

準備中 |

| ⑪ ゆうちょ銀行 | ゆうちょダイレクト |

△ 個人事業主支援住宅ローン (事務所やオフィスの新築・リフォームに利用可能) |

2006年に民営化されたゆうちょ銀行は、全国234店舗(47都道府県全て)に拠点を持ち、約27,300台の自社ATMを設置している。他行とも広く提携しており、手数料の安さでも人気が高い。 |

このように、本項目で紹介した大手銀行すべてが「法人口座の開設」を受け付けています。また、コーポレートローンやビジネスローン、事業融資など、経営者のさまざまなニーズに応えているのが良く分かります。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

地方銀行|インターネットバンキング一覧

次に、地方銀行のインターネットバンキングについて見てみましょう。ここで紹介する地方銀行はすべて、法人口座の開設が可能です。また地域に根ざした企業に向けて、さまざまなビジネスローンや事業融資を実施しています。

地方銀行|インターネットバンキング一覧

| 銀行名 | 名称 | ビジネスローンの有無 | サービスの特徴 |

|---|---|---|---|

| ① 岩手銀行 | イーハトーヴ支店 |

〇 クイック-αほか |

小口融資から、個人事業主向けのローン、大口融資までビジネスの規模に合わせて多彩な融資商品がチョイスできる。 |

| ② きらやか銀行 | ネットきらやかさくらんぼ支店 |

〇 きらやか便利ローン きらやかビジネスローン他 |

山形を中心に県外にも16箇所の支店を持つ。 事業融資の種類が多く、個人事業主から中小企業まできめ細やかなサービスが売り。 |

| ③ 東邦銀行 | インターネット支店 |

〇 ビジネスローン |

福島県内の個人事業主や中小企業向け融資が充実している。FAXやネットでの相談は24時間受付OK |

| ④ 静岡銀行 | インターネット支店 |

〇 ビジネスクイックローン他 |

静岡県内の中小企業・個人事業主向けに事業融資を行っている。相談の上、自社に合う融資制度を紹介してもらえるので便利。 |

| ⑤ スルガ銀行 | ダイレクトバンク支店 |

〇 イービジネスダイレクトローン |

個人・法人向けローンのほかに、これから独立・開業する方に向けて「スタートアップローン」を扱っている。 |

| ⑥ スルガ銀行ANA支店 | インターネットバンキング |

〇 イービジネスダイレクトローン |

上と同じ |

| ⑦ 京都銀行 | ネットダイレクト支店 |

〇 京都銀行エコローン他 |

京都銀行の事業融資は、取り扱う金額が5,000万円からと大口融資が中心で、個人事業者向けの融資は少ない。審査ハードルも高めなので注意が必要。 |

| ⑧ 池田泉州銀行 | インターネット支店 |

〇 がんばる企業応援ローン他 |

事業融資の種類は多いが、取り扱う金額が数千万円単位の大口融資が中心なので、個人事業者〜中小企業向け融資は少ない。 |

| ⑨ 関西アーバン銀行 | いちょう並木支店 |

〇 ビジネスアシストローン他 |

無担保で最高3,000万円のビジネスアシストローンのほか、有担保型ビジネスアシストローン(最高5,000万円)が人気。 |

| ⑩ みなと銀行 | 海岸通支店 |

〇 ビジネスサポートローン他 |

SMBCグループの傘下にある「みなと銀行」は、兵庫県を拠点に業務を行っている。創業支援貸付やビジネスサポートローンなど事業融資の種類が豊富。 |

| ⑪ 尼崎信用金庫 | ウル虎支店 |

〇 ビジネスカードローン他 |

限度額500万円のビジネスローンは、信用保証協会を通すと1,000万円まで融資可能。その他にも、100万円までの小口融資や、1億円以上の大口融資専門ローンも取り扱う。 |

| ⑫ 紀陽銀行 | インターネット支店 |

〇 紀陽オーナー500 |

和歌山県を中心に大阪、奈良にも支店を持つ。 個人事業者〜中小企業向けの小口ローン「紀陽オーナー500」は10万円〜500万円と使い勝手の良さで人気。 |

| ⑬ 愛媛銀行 | 四国八十八カ所支店 |

〇 ひめぎんビジネスサポートローン |

最高500万円のひめぎんビジネスローンは、スピード審査が売りで、個人事業者から法人まで幅広い業種が利用できる(=無担保ローン)。 |

| ⑭ 福岡銀行 | NetOne支店 |

〇 ベストリリーフLほか |

個人事業主向けには、SMBCコンシューマーファイナンスが保証業務を行う小口融資(30万円〜200万円以内)が人気。また、中小企業〜法人向けには大口融資も用意。 |

| ⑮ 沖縄銀行 | インターネット美ら島支店 |

〇 おおぎんビジネスローン他 |

無担保・無保証人の場合は最高1,000万円、担保や保証人がある場合は最高8,000万円まで融資可能で、無担保ローンはいつでもATMにて借り入れできるので便利。 |

地方銀行は、大手にはできない「よりきめ細かな融資」サービスが特徴となっています。また、個人事業者向けの小口融資やスタートアップローン(起業家への資金融資)が利用できる銀行もあるので、大変便利です。

スルガ銀行『スタートアップローン』

これから起業・開業を目指す方や、起業間もない経営者の方を、もっと積極的に支援できるローン商品です。

特徴

・ 起業を目指す方、起業後間もない方も利用可

・ エリア限定なし(日本全国よりご利用いただけます)

・ 担保・保証人不要

・ 受付が簡単(インターネットからのお申し込み)

・ 手続き簡単(専用「相談シート」を埋めるのみ)

・ 面接なし

・ スピード審査参考:スルガ銀行「公式サイト」より

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

ネット専業銀行|インターネットバンキング一覧

次にネット取引をメインにした「ネット専業銀行」を10行見てみましょう。インターネット専業銀行は、原則「店舗を持たない」銀行を指しています。

インターネット専業銀行(ネット銀行)

PayPay銀行、ソニー銀行、楽天銀行、住信SBIネット銀行、auじぶん銀行、大和ネクスト銀行が挙げられます。原則、実在の店舗がなくインターネットで取引をする銀行です。ネット支店同様、現金の入出金にはATMを使い、取引はネットで行います。

ただし、ネット専業銀行の中にも、法人口座の開設が可能な場合と「口座開設できない」場合があるので注意が必要です。

ネット専業銀行|インターネットバンキング一覧

| 銀行名 | 名称 | ビジネスローンの有無 | サービスの特徴 |

|---|---|---|---|

| ① イオン銀行 | インターネットバンキング |

〇 法人向け融資 |

イオン銀行コールセンターを通じて各企業に合う融資商品を案内してくれる(※ 本契約は店舗にて手続き)。 |

| ② auじぶん銀行 | インターネットバンキング |

×

|

個人向けの融資はあるが事業性のある使途には利用できない。また事業融資は扱っていない。 |

| ③ PayPay銀行 | インターネットバンキング |

〇 ビジネスローン |

通常のビジネスローンのほか、Yahoo!ショッピングの出店者向けローンなどユニークな融資商品を扱う。また小口融資から大口融資まで幅広く対応しているので利便性が高い。 |

| ④ 住信SBIネット銀行 | インターネットバンキング |

〇 LENDING ONE |

同行に法人口座開設後、事業融資の相談に応じてくれるが詳細は不明(※ ローン名は、LENDING ONE)。 |

| ⑤ セブン銀行 | インターネットバンキング | × | 法人向けの売り上げ金入金サービスや店舗への集配金サービスを行っているが、事業融資に関しては記載なし。 |

| ⑥ ソニー銀行 | MONEYKit | × | 法人向けの口座開設は受け付けていません。 |

| ⑦ 楽天銀行 | インターネットバンキング | × | 法人口座の開設や、法人向けビジネスサービス(振込や海外送金など)を行っているが、事業融資の取り扱いはない。 |

| ⑧ 東京スター銀行 | インターネットバンキング |

〇 スタービジネスカードローン |

50万円〜500万円までの法人代表者、個人事業主向けローンが人気。このほかにも、担保ローンや大口融資など、経営者のニーズに合う融資商品を紹介してくれる。 |

| ⑨ オリックス銀行 | インターネットバンキング |

〇 法人向け資金調達 |

首都圏、近畿エリア、福岡エリアの企業に向けて、事業融資を行っている。融資審査については電話で問い合わせの上、手続きが進められる(※ 詳細については記載なし)。 |

| ⑩ 大和ネクスト銀行 | インターネットバンキング | × | 大和証券の証券口座所有者のみ口座は開設できるが、ビジネスローンや事業融資の記載はなし。 |

| ⑪ GMOあおぞらネット銀行 | インターネットバンキング | × | バーチャル口座を無料で開設することができるため、取引先ごとの入金管理が簡単にできる。 |

ネット銀行は、全体的にローン利息が低いので個人事業者〜中小企業まで、多くの経営者が利用しています。

信託銀行|インターネットバンキング一覧

続いて、信託銀行のインターネットバンキングを4行見ておきましょう。

信託銀行|インターネットバンキング一覧

| 銀行名 | 名称 | ビジネスローンの有無 | サービスの特徴 |

|---|---|---|---|

| ① 三井住友信託銀行 | 住友信託ダイレクト | × | シンジケートローン、不動産ファイナンス事業、アセットファイナンス事業の扱いはあるが、ビジネスローンの取り扱いは明記されていない。 |

| ② 野村信託銀行 | 野村ホームバンキング | × | 野村證券を利用する個人に向けて事業融資を行っている(要相談)。 |

| ③ みずほ信託銀行 | みずほ信託ダイレクト | △ | 資産金融業務として、手形債権や貸付債権による事業融資を行っているが、ビジネスローンや事業融資の記述は特になし。 |

| ④ 三菱UFJ信託銀行 | 三菱UFJ信託ダイレクト | △ |

金銭債権信託による資金調達は可能だが、一般的なビジネスローンや事業融資の記載はなし。 |

上記の通り、信託銀行は「ネット取引」はできるものの、ビジネスローンや事業融資の取り扱いは「無い」と考えて良いでしょう。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

金融豆知識:信託銀行とは?

信託銀行の「信託」とは、金銭や土地といった財産を名義ごと移転し管理してもらう仕組みを指します。(信託銀行は)その名前の通り、大切な預けて管理して貰うなど、銀行にはできない「幅広い業務」を扱うのが大きな特徴です。

まず始めに、普通銀行と信託銀行の業務範囲について整理してみます。都市銀行をはじめとした普通銀行の業務は「銀行の3大固有業務」の範囲です。信託銀行ではこの「銀行の3大固有業務」に加えて、「信託業務」、さらに不動産・証券代行・相続関連などの「併営業務」を行うことができます。/出典:三井住友信託銀行「信託銀行の事業」より

ネットバンクで扱う融資の種類

ネットバンクでは、個人と法人に分けてさまざまな融資商品を取り扱っています。例えば、個人向けにはカードローン(使途自由なキャッシング・フリーローン等)のほか、住宅ローン、自動車ローン、トラベルローン、学資ローンなどが利用できます。

また法人向けには、ビジネスローンのほか、法人向け口座を使った他社への振込や海外への外貨送金サービスなど「ビジネスに役立つ」サービスが利用できます。

もちろん、各銀行によって利用できるサービスは異なります。本記事の前半で説明した、各行の特徴を見て「自社に合う銀行」を選んでみてください。

ネットバンクで事業融資(ビジネスローン)を利用する方法

ネットバンクで融資を受けるには、基本「ネット上で申し込む」のが原則となっています。ただし一部ネットバンクの中には、支店や店舗を持つ銀行があります。まずは、貸付条件等を確認し、必要に応じて来店手続きを行ってください。

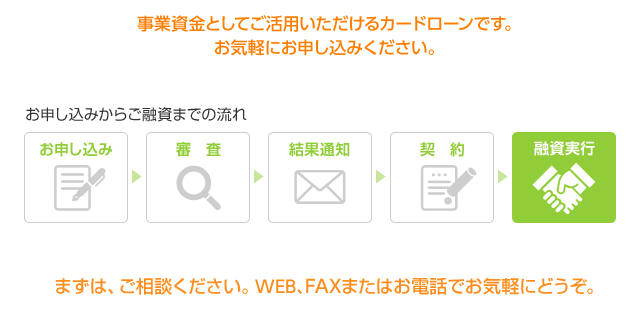

ネットバンクの事業融資は5つのステップで申し込める

ここでは、東京スター銀行の法人・個人向け事業融資「スタービジネスカードローン」を例に、ネットバンク融資の申込方法について解説します。

| ネットバンクの融資「申し込みの流れ」 |

|---|

| STEP1:ローンの申込 |

| STEP2:ローン審査の実施 |

| STEP3:結果の通知 |

| STEP4:契約 |

| STEP5:融資実行 |

STEP1~5について順に説明します。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

STEP1:ローンの申込

ネット経由(パソコン・スマートフォン)またはFAXから申込をします。なお、融資前の相談に関しては、電話でも受け付けを行っています。

STEP2:ローン審査の実施

契約フォームに必要事項を記入し、ネットもしくはFAXで送信します。最初に仮の審査が実施され、通過された方には本審査用の申込用紙が新たに郵送されます。その後、書類が銀行に到着次第「本審査」が実施されます(※ 本審査の用紙はFAX不可)。

STEP3:結果の通知

通過者にはメールや電話などで通知が行われます(通過していない場合もメールやハガキでの通知がある)。

STEP4:契約

契約書と共にローンカードが郵送されます。内容を再度確認し、書類は大切に保管しましょう。

STEP5:融資実行

カードの受け取り後、必要な資金を引き出してローンを使用してください。

なお①〜⑤の流れは、あくまでも「スター銀行」の例を参考にしています。金融機関によっては、契約通知がよりスピーディーで郵送の手間の無い(※ 店舗契約・カード受取の場合など)ローンもあります。個人向けには人気の高いオリックス銀行の融資もお勧めです。

ネットバンクからの融資「注意したいポイント」は3つ

ネットバンクでの融資について、注意したいポイントを3つにまとめてみました。

| ネットバンクからの融資・申し込みで「注意したいポイント」は3つ |

|---|

| ☑ 提出する書類や申込フォームは、何度も確認すること! |

| ☑ 必要な書類は、すべて最新のものを用意する |

| ☑ 借り入れ金の使途を明確にしておく |

いかがでしょうか? これらの項目は、通常の「ビジネスローン」申込の注意点と何ら変わりません。融資を受ける際には、書類や申込フォームに不備が無いか確かめ、審査がスムーズに受けられるよう努めてください。ネット申込は「いつでも申し込める」という手軽さが売りですが(ネットバンキングだからと言って)ローン審査もカンタンという訳ではありません。

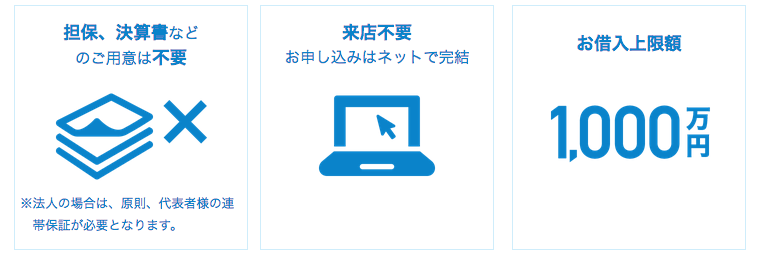

画像:PayPay銀行「ビジネスローン」より

もちろん、大手銀行や信販会社のローンよりは「審査が通りやすい」ローンも存在しますが、慎重に審査が実施されるのはどこも同じです。これから融資を受けられる方は、上記のポイントに注意して手続きを(慎重に)進めてください。

メモ:ネット申込でも「審査は24時間」じゃない

非常に間違えやすいポイントなのですが、ネットバンキングと言えども、ローン審査は「24時間実施」されていません。もちろん、審査の受付は『年中無休・24時間対応』していますが、融資担当者が審査を行うのは、原則平日の営業時間内に限られます。一部土日や祝日も審査を行う銀行がありますが、真夜中や早朝は審査が実施されないので注意しましょう。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

ビジネスローン|ネット銀行と通常の銀行融資では、どちらが便利?

ネット銀行には「店舗に出向かずに済む」という利点があります。一方、通常の銀行は「担当者の顔が見えるので安心」という意見があります。皆さんのお好みになりますが、日中仕事などで時間が取れない方はインターネット銀行を利用すると良いでしょう。

また、人と接するのが好きな方や「直接、窓口で相談したい」という方には、通常の銀行融資をおすすめしています。特に、地方にお住まいの方であれば、より地域に根ざした地方銀行を利用されると良いでしょう。

ただし、利息については大きな違いがあります。実はネット銀行と通常の銀行を比較すると『ネット銀行の方が利息レートが良い』ことが多いです(通常よりも1〜2%低いことも)。なぜなら、ネット銀行の多くは実店舗を持たないため、無駄なコストを「利息面で還元できるよう」優遇をしているからです。

画像:PayPay銀行「ビジネスローン」より

このような理由で「より利息面でお得な」ネット銀行に人気が集中しています。また法人融資やビジネスローンに限らず、個人向けのローン(フリーローンや住宅ローン等)にも同様の傾向が見られます。利息が少なく、借り入れ負担が少ないローンをお探しの方は、通常の銀行ではなく「インターネット銀行」を利用してみてください。

なお、通常の銀行融資(事業融資)については、以下の記事で詳しく説明しています。

参考記事:銀行からの融資を引き出す9つのコツ!あなたも1000万円借入できる

このほか、プロパー融資(※ 信用保証を付けない、ダイレクトな融資)については以下の記事を参考にしてください。

参考記事:プロパー融資とは?

また、銀行の保障付き融資(=信用保証協会)については、次の記事が大変分かりやすく、資金調達の役に立ちます。ぜひ、本記事と合わせて参考にしてみてください。

参考記事:【保存版】信用保証協会から借入できる!あなたも融資審査を100%通す3つのコツ

番外編:事業融資(ビジネスローン)審査が通らなかった場合のトラブル解決法

「貸し渋り」という言葉がありますが、銀行の審査はそれほど甘いものではありません。実際に「企業としての信用力」が無ければ、銀行が融資を通すことはほぼありません。こうした問題を解決してくれるのは、ノンバンク融資の存在です。

ノンバンクは「銀行やネットバンク」のように、通常の預金業務を行わない金融機関を指しています。例えば、クレジットカードの発行やローンを行う信販会社、銀行系消費者金融もノンバンクの一部です。

ノンバンク 預金業務を行わず、銀行からの融資などによって調達した資金で与信業務を行う機関。 銀行は免許制であるのに対し、ノンバンクは貸金業規制法に基づく登録制で開業できる。 消費者金融、クレジット会社、信販会社などがこれにあたる。

出典:コトバンク「ノンバンク」より

==========================

SMBCモビットのおすすめポイントは3つ!

☑️ 2018年オリコン顧客満足度ランキング ノンバンクカードローンNo.1

☑️ 三井住友銀行内にあるローン契約機でもカード受取が可能

三井住友カード株式会社の詳細はこちら

==========================

またプロミスやアコム、アイフルは個人事業者向けのローンを別途取り扱っており、業界内でも「信頼と実績が高い」という理由で人気を集めています。

参考記事: 【保存版】ノンバンクから借入!融資審査を通す3つの秘訣とメリット・デメリット

このほか資金の調達方法としては、手形割引業者を利用する方法や売掛債権を現金化するファクタリングなどの方法があります。手形割引による資金調達法については、以下の記事を参考にしてください。

参考記事:手形割引とは?4つの手順であなたもスグに手形を換金・現金化できる

また、経営者の間で人気のファクタリングサービスについては、以下の記事で徹底解説しています。「銀行審査が通らない…」とお困りの方はぜひチェックしてみてください。

参考記事:経営者なら必ず知っておくべきファクタリングでの資金調達とは?手数料や契約内容、融資との違いを徹底解説!

ビジネスローンのメリット・デメリット

ビジネスローンのメリットとデメリットをご存じでしょうか。ビジネスローンを活用する際にはぜひとも押さえておきたい内容の一つです。

ビジネスローンのメリットデメリットに関する内容は下記の記事で解説しています。特徴をより深く理解したい方はぜひご覧ください。

まとめ|ネット銀行での融資は、メリットがたくさん!

いかがでしたか? 今回はネットバンクのメリットやネット銀行で事業資金を調達する方法について説明しました。ネットバンクの取引は、通常の銀行よりもスピーディーで簡単です。特に便利なのは、スマートフォンやパソコンから手続き出来る点です。日中忙しい方は、ぜひネット銀行で取引を行い、必要な資金を調達してみてください。

法人・個人事業主の方で今すぐ「事業資金が必要だ」という方には、当サイトに登録されている1,300人の専門家がおすすめの調達方法を紹介しています。500万円くらいの資金であれば『最短1日』で資金調達が可能。お急ぎの場合はすぐに以下の記事をどうぞ。

参考記事:今すぐ借りたい!法人向けビジネスローンおすすめランキング【2022年最新版】

また、毎月200万円以上の安定した売掛金が発生するBtoBの事業をしている方は、ファクタリング(売掛金を売却して資金調達する方法)もオススメです。ご希望の方はこちらのフォームから「ファクタリング10秒カンタン無料診断」を行って下さい。売掛金があれば、最短1日で資金調達をすることができます。

※ 資金調達の成功を確実にしたい場合は、どちらかの審査に落ちても大丈夫なように、ファクタリングとビジネスローンの両方に今から申し込んでおいて下さい。両方申し込んでおくことで資金ショートを確実に回避出来ます。

昨日は0人が資金調達チェックの無料診断をしました。

今日は0人が資金調達チェックの無料診断をしました。

無料診断がされました。

無料診断がされました。

無料診断がされました。

無料診断がされました。

無料診断がされました。